株式の詰め合わせパックである高配当株式の投資信託とS&P500の株価指数に連動した投資信託を比べてみた。

一般的に高配当株式はディフェンシブ銘柄が多く、大きな成長が見込めない。

既に成熟しており、高い配当を出す企業が多いのも特徴。

また、比較的、景気に左右されにくく、業績の変動が少ないと言われているため、ディフェンシブ銘柄と言われるゆえんでもある。

下落局面でも株価の下落幅が少ないとも言われている。

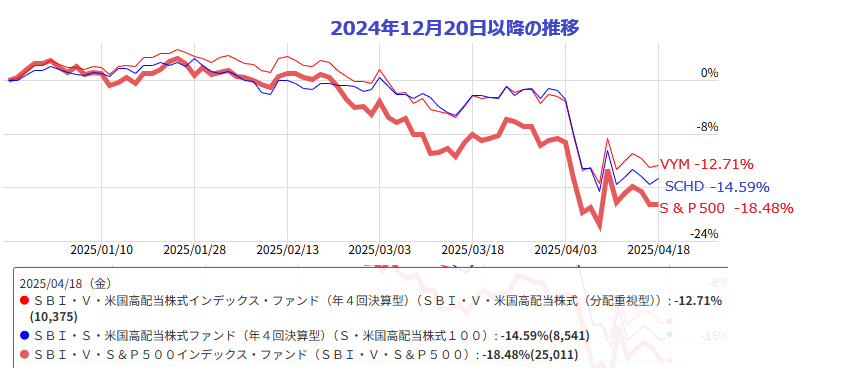

高配当投信(VYM、SCHD)とS&P500を比較

SBI・SCHDの投信が2024年12月20日以降に運用開始のため、上記のようなチャートになっている。

わずか4か月ではありますが、高配当投信は2つとも、S&P500よりも下落幅は少ない。

先日の急落した時はどれも似たような動きでしたが、2月~3月にかけての下落はS&P500が大きいですね。

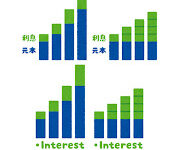

【後悔先立たず】無配とタコ足配当

このSCHDについては、楽天証券が出している投信も買っている。

今思えば、高配当だからと言って、安易に買ってしまったなと思います。

せめて金額を少なくして、様子を見ながらでも良かったなと。

まあ、後悔しても仕方ないので、塩漬けにしておきます。

投資先自体は問題ないですからね。

運用して間もない投資信託はリスクの確認を

今後、新規のファンドが出たら、この辺りのリスクについて注意しながら検討していく所存。

今回はリスク管理が甘かったということ。

楽天証券で新たに出たVYM連動の投資信託を買うつもりなら、こういうリスクを考慮すべきでしょう。

SCHDについては、SBI証券も楽天証券もファンド運用開始して間もない。

ちょうど下落局面に入ってしまったため、分配金が出ない事態になってしまった。

元本割れしているので、分配金なんか出せる訳ない。

出せたとしても、タコ足配当になってしまう。

楽天のSCHD投信も5月に分配金が出る予定だが、今の趨勢だとタコ足配当になると予想しています。

こんな予想は外れて欲しいが。

VYMはある程度運用実績があるので、分配金が出ているのですが。

今のところ、投資信託の償還リスクは低い【純資産重視】

元本割れしている上に、分配金が出ない若しくはタコ足配当なら、償還リスクが気になるところ。

それぞれの投資信託の純資産と、各証券会社内における、先週の買い付け金額ランキングです。

純資産の規模は大きいし、週単位の買い付けランキングは上位にあります。

資金が入って来ているので、今償還がどうのというリスクは低いかなと。

S&P500のインデックスファンドでも償還になった商品がありますからね。

投資先が優秀でも、資金が集まらなかったり、一時的にパフォーマンスが悪くなると償還なんていう憂き目に合います。

| 銘柄 | 純資産 | 週間ランキング |

| SBI・S&P500 | 1兆7,213億円 | 3位 |

| SBI・SCHD | 1,176億円 | 4位 |

| SBI・VYM分配有 | 154億円 | 60位 |

| 楽天SCHD | 1,318億円 | 6位 |

投資信託が償還されたときのリスク

償還された時の評価額で払い戻しされます。

その時に、含み損があったら強制的に損切させられます。

これがNISA口座だったら、悲惨です。

NISA口座で損切したら、特定口座等の利益と相殺できない(損益通算不可)。

損失を翌年以降に繰り越しもできません。

その年に確定した利益と損失を相殺して、もしマイナスなら、そのマイナス分を3年間繰り越せます。

これは確定申告しなければいけませんが。

また、その年のNISA枠は復活しないですから、踏んだり蹴ったりです。

まとめ

高配当株等のディフェンシブ銘柄が多い投資信託は比較的、下落耐性が強い。

新規運用の投資信託は純資産の大きさに注意し、償還リスクの可能性を考慮する。

投資タイミングによっては、無配やタコ足配当もありうる。

気になるならば、様子を見ながら買い付けしていく。

分配金の有無とパフォーマンスを見ていたら、償還リスク等の不安があったので調べてみました。

お勧めの本