NISA口座以外に現金の比率が高いので、このまま遊ばせておくのも勿体ない。

S&P500等のインデックスファンドを買っておいても良いのだが、退屈に感じる。

そこで、特定口座で個別株や債券を購入している。

目次

- 資産から現金収入を得る(キャッシュフロー改善)

- 最低でも生活防衛資金(現金)は確保しておく

- 為替リスクはあるものの、米国債の金利は魅力

- 「iシェアーズ米国債20年超ETF(TLT)」も買った

- 米国高配当投資信託

- 不動産投資はしない

- まとめ(現金、債券、高配当株)

資産から現金収入を得る(キャッシュフロー改善)

リタイア生活をしていくうえで悩みの種になるのが、現金収入(キャッシュフロー)である。

現金の比率が高いならば、キャッシュを生み出すものに置き換えれば良い。

最低でも生活防衛資金(現金)は確保しておく

いくら現金で遊ばせておくのは勿体ないとしても、備えは必要です。

株や投資信託だと、すぐに換金できない銘柄があるし、必要な時に元本割れしている可能性もある。

だから、なるべくリスクが低いものを生活防衛資金として確保しておきたい。

現金+個人向け利付国債(変動・10年)

インフレによる減価は承知のうえで、現金+国債で100万円ずつ合計200万円を置いておくことにした。

これなら、何かあっても十分対応できるでしょう。

人生で急に何百万円も必要になるケースは遭遇しないと思うが、少なくとも200万円あれば安心だろう。

また、NISA口座で一時的な下落があったとしても緩衝材としての役割を果たしてくれるかもしれない。

個人向け国債は10年変動が良い

まず、元本割れは無いのと、定期預金に比べたら高いのが特徴。

今後、利上げ方向に動くでしょうし。

私が購入した時は年利0.65%(税引き前)だったのだが、半年ごとに金利の変動がある。

1年経過すれば、中途換金が可能です。下手な定期預金よりはずっと良いと思います。図は財務省のWebサイトから引用。

為替リスクはあるものの、米国債の金利は魅力

米国債の金利は4%かつ償還時は元本が入金される。

利払いは半年ごとなので現金で置いておくくらいなら、為替リスクに目をつぶって買うことにした。

全てドル建てなので、金利もドルで支払われ、通常は証券口座へ入金される。

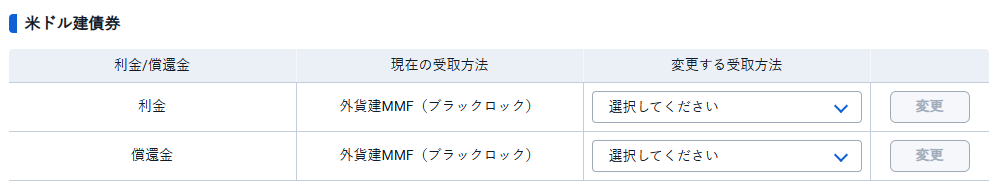

外貨建国債の場合、金利と元本の支払先を選ぶことができる。

私は、外貨建てMMFに入金するように設定した。

MMFというのは外貨建投資信託で、金利も3~4%程度つきますが、信託報酬はかかりますし元本保証はありません。

ただ、証券口座で寝かしておくよりはMMFが良いと思って設定しました。

これなら複利で運用できますしね。

下記はSBI証券の設定画面です。

「iシェアーズ米国債20年超ETF(TLT)」も買った

これはETFなので、値動きがあるのですが、将来的にアメリカは利下げするだろうし、そうなったらETFの価額も上がる。

逆に利上げをするようだと、価額が下がるのですが、流石に利上げにはならないかなあと。

それまでは毎月3%程度金利が支払われる(ドル建)、ので金利を貰いながら利下げを待つ戦略です。

基本的に、米国10年国債の金利が上がるとTLT価額は下がり、金利が下がると価額が上がるという関係になってます。

米国高配当投資信託

キャッシュフローを得るための候補に挙がりやすいものです。

ここも投資対象は米国です。

私が買った米国高配当投信は以下の3つです。

- SBI-SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)→投資先VYM

- SBI-SBI・S・米国高配当株式ファンド(年4回決算型)→投資先SCHD

- 楽天・高配当株式・米国ファンド(四半期決算型)→投資先SCHD

投資先が高配当ETFなのですが、利回りは大体3%前後ですかね。下2つは昨秋運用開始した商品です。

楽天証券にも口座があるので、楽天SCHDの投信を先に買ってあったのですが、SBI証券からもリリースされたので両方もつことになりました。

特定口座で運用しているため、分配金が出る都度税金がかかります。

目先のキャッシュフローを得るために買っていますので、S&P500等の分配金が出ない投資信託よりも、トータルリターンは低くなるのは仕方ないと割り切っています。

とはいえ、VYMやSCHDはある程度キャピタルゲインも狙えそうなので、あわよくばキャピタルゲインも取っていきたい意図もあります。

日本の高配当株は買わない

資金の都合もあるし、ごちゃごちゃするくらいなら、投資信託を含めて日本の高配当株は買わなくても良いかなと思います。

日本製鉄なんかは年利5%程度の利回りがあるますので、買っても良いですが、ここはお好みですかね。

不動産投資はしない

あいにく不動産投資の知見がなく、ど素人同然。

物件選定、仲介手数料、物件管理等でコストや労力がかかりすぎる。

取引金額も高額になりがちで、一度下手を打つとリカバリーが困難。

これらをクリアしてやっていける自信がないので、それならREITを買ってしまった方が良い。ネットでぽちっと買えますし。

まとめ(現金、債券、高配当株)

| 投資先 | メイン目的 | サブ目的 |

|---|---|---|

| 現金+国債(変動10年) | 生活防衛資金(必須) | 金利収入(僅少) |

| 米国債+米国債ETF | 金利収入 | 値上がり益 |

| 米国高配当 | 金利収入 | 値上がり益 |

あくまでも余剰資金ということになるが、投資先と目的は上記の通り。

余力が無いなら、NISA分+生活防衛資金だけで十分です。

次回は個別株式について投稿します。

お勧めの本